Você confiaria numa moeda emitida por este quinteto? E se fosse com o Lula no meio deles? Mesmo sendo digital?

O dinheiro é a mensagem

Medium, Mar 12, 2023

Em 1964, três anos depois que o mundo foi dividido pelo Muro de Berlim, o filósofo canadense Marshall McLuhan afirmou que “o meio é a mensagem”.

Isso significa que o meio pelo qual recebemos informações ou nos comunicamos é tão importante quanto o conteúdo dessa comunicação. McLuhan argumentou que as mudanças na mídia têm impactos profundos na sociedade e na cultura.

A teoria de McLuhan é particularmente relevante no contexto do CBDC (Moeda Digital do Banco Central).

CBDC tem sido uma palavra da moda no mundo financeiro nos últimos anos. Quem nunca ouviu falar, até o considera uma teoria conspiratória. Apesar de sua crescente popularidade entre políticos e chefes de bancos centrais, muitos ainda precisam aprender o que é e como funciona o CBDC.

O CBDC não é uma teoria conspiratória, e não é apenas uma palavra da moda. A tecnologia por trás do CBDC está em desenvolvimento há vários anos, e bancos centrais de todo o mundo continuam explorando seu potencial. De fato, mais de 80% dos bancos centrais do mundo estão explorando os possíveis usos de CBDCs, e cerca de 14% deles lançaram projetos-piloto. Muitos países estão explorando essa tecnologia como uma opção potencial para seus sistemas financeiros. O número exato de países que trabalham ativamente em CBDCs ainda está sendo determinado, já que está em constante evolução. Ainda assim, é seguro dizer que vários países já começaram a pesquisar e implementar CBDCs, incluindo China, Brasil, Canadá, Reino Unido, Noruega, Suécia, Rússia, União Europeia e Estados Unidos.

A tecnologia revolucionária muitas vezes é apresentada como uma maneira nova e simples de transferir dinheiro ou fazer pagamentos. Mas é muito mais do que isso.

É um meio fundamentalmente diferente de troca de valor.

As moedas tradicionais existem como objetos físicos, como moedas e notas de papel, ou como entradas digitais em contas bancárias. O CBDC, por outro lado, é totalmente digital e pode ser transferido diretamente entre indivíduos sem precisar de um intermediário.

Uma moeda digital do banco central (CBDC) criptográfica é uma moeda digital baseada em tecnologia de registro distribuído (DLT), como blockchain. Em contraste com as moedas fiat tradicionais, que são emitidas e garantidas pelos bancos centrais e gerenciadas pelos bancos comerciais, um CBDC criptográfico é emitido e gerenciado diretamente pelo banco central usando DLT.

CBDCs e criptomoedas, como o Bitcoin, são dois tipos de moedas digitais que muitas vezes são confundidos um com o outro. Embora ambos se baseiem na tecnologia digital blockchain, eles têm finalidades diferentes. Uma das principais diferenças entre CBDCs e criptomoedas é o uso pretendido. CBDCs são destinados a serem usados em transações diárias, como comprar mantimentos ou pagar contas, enquanto as criptomoedas são usadas principalmente para investimentos ou como reserva de valor.

Antes da decisão de abandonar o padrão-ouro, muitas moedas em todo o mundo estavam vinculadas ao ouro. Isso significava que cada unidade monetária era apoiada por uma quantidade fixa de ouro e poderia ser trocada por essa quantidade a qualquer momento. O valor da moeda estava, portanto, diretamente relacionado ao valor do ouro.

Após a Segunda Guerra Mundial, os países começaram a se afastar do chamado “padrão-ouro” e adotaram um sistema de moeda fiduciária.

Sob esse sistema, o valor da moeda não está ligado a nenhum ativo tangível, mas é baseado na total confiança e crédito do governo que a emite.

As moedas de hoje, incluindo o dólar americano e o euro, são exemplos de moedas fiduciárias. Elas não estão diretamente ligadas a nenhum ativo tangível ou intangível, mas dependem da promessa do governo de honrá-las como meio de troca e aceitá-las como pagamento de impostos.

No caso dos CBDCs, eles podem ser projetados para ter seu valor diretamente ligado a ativos tangíveis e intangíveis. Isso significa que o valor do CBDC seria baseado em um ou vários ativos subjacentes, em vez da promessa do governo de honrá-lo.

Por exemplo, o valor de um CBDC pode estar ligado ao valor de outra moeda, ouro ou outros metais preciosos, proporcionando estabilidade e valor à moeda. Da mesma forma, um CBDC poderia estar ligado a outros ativos tangíveis, como imóveis, commodities ou outras formas de propriedade.

Os ativos intangíveis, como propriedade intelectual, identidades digitais e reputação, tradicionalmente foram difíceis de avaliar e negociar. No entanto, com o surgimento da tecnologia blockchain e contratos inteligentes, agora é possível criar um sistema no qual o valor do CBDC está ligado a ativos intangíveis específicos.

Contratos inteligentes são contratos autoexecutáveis em que os termos do acordo entre comprador e vendedor são diretamente escritos em código. Essa tecnologia inovadora abre novas possibilidades para a indústria financeira, incluindo o uso de contratos inteligentes para vincular o valor de CBDC a ativos intangíveis como propriedade intelectual, dados ou outros ativos digitais, incluindo fatores ambientais como a “saúde” da floresta amazônica. Isso é conhecido como “CBDC verde” ou “CBDC baseado na natureza”.

Créditos de carbono representam uma redução nas emissões de gases de efeito estufa e são frequentemente usados como uma forma de incentivar empresas e países a reduzir sua “pegada” de carbono. Por exemplo, o Brasil e outros países tropicais que tentam financiar a preservação de suas florestas poderiam criar uma reserva de créditos de carbono vinculada à proteção de suas florestas tropicais. Ao vincular sua CBDC a uma reserva de créditos de carbono, o Brasil poderia criar um incentivo financeiro para preservar a floresta.

O Padrão ouro

A decisão de abandonar o padrão-ouro mudou significativamente a maneira como as moedas eram vinculadas a ativos. Embora tenha permitido uma maior flexibilidade e independência na política monetária, também introduziu o risco de inflação e desvalorização da moeda. CBDCs vinculados a ativos tangíveis e intangíveis podem fornecer um nível de estabilidade e valor à moeda, ao mesmo tempo que permitem flexibilidade na política monetária.

Essa mudança para um novo meio de troca tem o potencial de transformar fundamentalmente a maneira como pensamos sobre dinheiro e economia.

McLuhan argumentou que as novas mídias perturbam as estruturas de poder estabelecidas e criam padrões sociais e culturais. O mesmo princípio pode ser verdadeiro para CBDC. À medida que a CBDC se torna mais amplamente adotada, pode desafiar o poder de bancos tradicionais e instituições financeiras, que atualmente têm um controle significativo sobre o sistema financeiro global.

Além disso, a natureza da CBDC pode mudar a maneira como pensamos e usamos o dinheiro. A CBDC poderia potencialmente permitir transações mais diretas e imediatas, contornando a necessidade de intermediários como bancos e processadores de pagamento. Isso poderia levar a um sistema financeiro descentralizado e democrático, com indivíduos e comunidades tendo mais controle sobre suas próprias finanças.

No entanto, a CBDC também levanta preocupações significativas em torno da privacidade e da vigilância. Com a CBDC, as autoridades centrais podem rastrear e monitorar cada transação. Isso pode ter importantes implicações para a privacidade individual e potencialmente levar à erosão das liberdades civis.

O papel da China

A China tem sido um dos países mais ativos no desenvolvimento de uma CBDC, conhecida como Yuan Digital. O governo chinês tem enquadrado o Yuan Digital como uma forma de aumentar a inclusão financeira e promover a estabilidade econômica. No entanto, alguns observadores levantaram preocupações de que o Yuan Digital possa ser usado para expandir as capacidades de vigilância da China e reforçar o Sistema de Crédito Social do governo. Uma maneira pela qual a China usa a CBDC para financiar seu SCS é aproveitando sua capacidade de monitorar e rastrear transações financeiras. Com a CBDC, o Banco Popular da China (PBOC) teria visibilidade em tempo real de todas as transações de moeda digital. Isso permite ao PBOC identificar indivíduos e organizações que não estão cumprindo o SCS e reter ou congelar suas contas de CBDC. O PBOC também incentiva indivíduos e organizações a melhorar suas pontuações de SCS, fornecendo juros ou recompensas por manter uma pontuação alta.

O Bank Policy Institute (BPI), que faz lobby em nome dos maiores bancos dos EUA, argumentou que nem o Federal Reserve nem o Tesouro dos EUA têm a autoridade constitucional para emitir uma moeda digital.

O BPI argumentou que a Constituição dos EUA não concede explicitamente ao governo federal a autoridade para emitir uma moeda digital. Embora a Constituição conceda ao Congresso o poder de “cunhar dinheiro” e regular seu valor, o BPI argumentou que esse poder pode não se estender a moedas digitais, pois elas não existiam quando a Constituição foi escrita.

O Banco de Compensações Internacionais (BIS), fundado com os Acordos de Haia, assinados pelos bancos centrais da Alemanha, Bélgica, França, Itália, Japão, Reino Unido e Estados Unidos após a Primeira Guerra Mundial para servir como um banco para os bancos centrais e facilitar a cooperação monetária e financeira internacional, tem monitorado de perto o desenvolvimento de sistemas de CBDC transfronteiriços e oferecido insights sobre os benefícios e desafios potenciais de tal sistema.

De acordo com o BIS, um sistema de CBDC transfronteiriço pode oferecer benefícios significativos, como a redução do custo e do tempo das transações transfronteiriças, a melhoria da inclusão financeira e o aprimoramento da eficiência e resiliência do sistema financeiro global. As CBDCs também podem ajudar a mitigar os riscos associados ao uso de sistemas de pagamento tradicionais, como riscos de liquidação e de contraparte.

No entanto, o BIS também destaca vários desafios que devem ser abordados no desenvolvimento de um sistema de CBDC transfronteiriço. O BIS observa que um sistema de CBDC transfronteiriço pode ter implicações significativas para a política monetária, a estabilidade financeira e o sistema monetário internacional.

Um sistema de CBDC transfronteiriço pode potencialmente ameaçar a dominância do dólar americano na economia global. Desde o fim da Segunda Guerra Mundial, o dólar tem sido a principal moeda de reserva do mundo, com outros países mantendo grandes quantidades de dólares para facilitar o comércio e o investimento internacional. No entanto, um sistema de CBDC pode oferecer uma alternativa ao dólar, enfraquecendo potencialmente sua posição. Uma das maneiras pelas quais um sistema de CBDC pode ameaçar o dólar é reduzindo a necessidade de dólares em transações transfronteiriças. Atualmente, a maioria das transações comerciais e financeiras internacionais é liquidada em dólares, exigindo que os participantes mantenham quantidades significativas de dólares para facilitar as transações. No entanto, um sistema de CBDC poderia permitir transações transfronteiriças mais eficientes e seguras, reduzindo a necessidade de dólares como meio de troca.

Um sistema de CBDC poderia oferecer uma nova reserva de valor e um “ativo porto seguro”, desafiando o papel do dólar como a principal moeda de reserva do mundo. À medida que mais países adotam CBDCs, eles podem deslocar suas reservas do dólar para CBDCs, levando a uma queda na demanda por dólares.

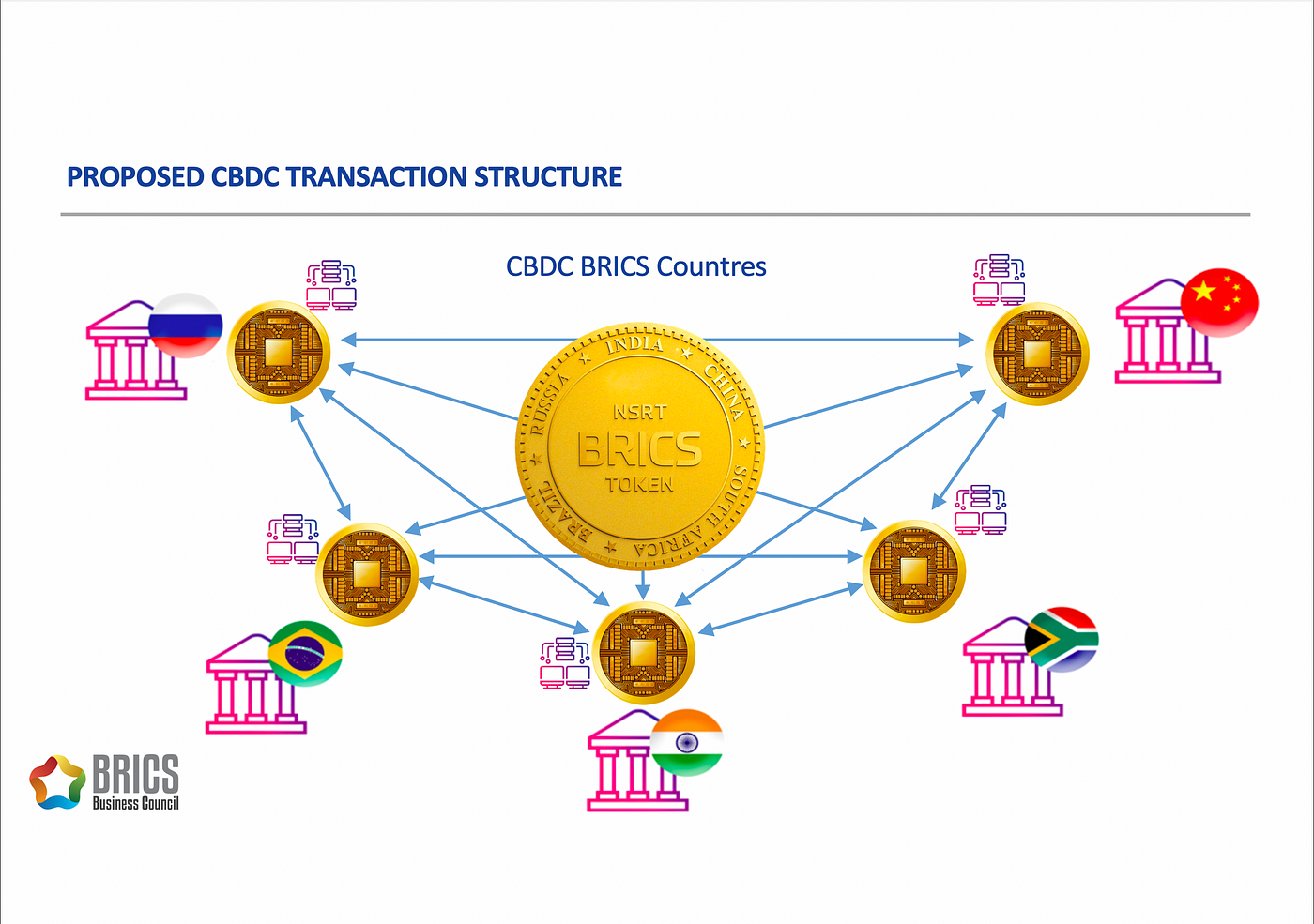

O papel do BRICS

Os países BRICS (Brasil, Rússia, Índia, China e África do Sul) há muito tempo procuram diminuir sua dependência do dólar americano no comércio e finanças internacionais. Uma possível maneira de fazê-lo é por meio do uso de CBDCs. Ao desenvolver e utilizar um sistema de CBDC transfronteiriço, os países BRICS poderiam reduzir a dependência do dólar americano como moeda dominante para transações internacionais.

Desde 2020, os cinco países discutem a possibilidade de criar um sistema de pagamento transfronteiriço usando uma moeda digital. A ideia é que um CBDC dos BRICS facilite o comércio e o investimento entre os países, reduzindo a necessidade de transações serem conduzidas em dólares americanos.

O governo brasileiro agora mais uma vez liderado Luís Inácio Lula da Silva, um dos idealizadores do BRICS, expressou seu desejo de garantir que a presidência do Banco BRICS na China seja comandada por alguém muito próximo a ele e está fazendo lobby para que a ex-presidente Dilma Rousseff, assuma a posição. O movimento é visto como uma grande tentativa do Brasil de afirmar sua influência no grupo BRICS e além. Se Dilma assumir o cargo, o Brasil estará bem-posicionado para assumir um papel de liderança no sistema CBDC do BRICS.

A Russia

Em 17 de fevereiro de 2023, o Banco Central da Rússia anunciou planos para lançar uma versão digital de sua moeda nacional, o rublo, atrelada ao ouro em abril de 2023. Esse novo CBDC deverá ser chamado de “Ruble Digital” e funcionará ao lado do rublo físico existente.

O programa de CBDC russo tem atraído atenção de todo o mundo, com alguns analistas especulando que ele poderia fazer parte de uma estratégia maior da Rússia de desvincular sua economia permanentemente do Ocidente. Semanas depois que a Rússia invadiu a Ucrânia em fevereiro de 2022, o ex-primeiro-ministro britânico Gordon Brown mencionou em uma entrevista à CNN que via o futuro como um mundo e dois sistemas. Se ele estiver certo, a Rússia poderia estar abrindo o caminho para outras economias se desvincularem do sistema financeiro do Ocidente.

A ligação ao ouro é também uma característica notável do programa russo de CBDC. Embora a maioria das CBDCs não seja respaldada por nenhum ativo físico, o rublo digital russo estará vinculado às reservas de ouro, o que poderia torná-lo um meio de troca mais estável e confiável. Isso pode ser particularmente atraente para investidores e países em busca de um ativo de refúgio seguro.

O lançamento do rublo digital russo também pode ter implicações significativas para o sistema financeiro global. Se a CBDC russa for bem-sucedida e ganhar ampla adoção, poderá desafiar a dominância do dólar americano como a moeda de reserva mundial. Isso pode levar a uma mudança no poder econômico global e aumentar ainda mais as tensões entre o Ocidente e a Rússia.

Simples como o interruptor que acende e apaga luzes

Bem, vivemos em um mundo onde pagar um café usando um telefone celular como meio de transferência de fundos em CBDC já é uma realidade, onde pagar por um café ou qualquer outra transação é tão fácil quanto ligar um interruptor! O PIX foi recebido como uma bênção! Acabaram-se os dias de se preocupar em levar dinheiro ou esquecer sua carteira. Com o Pix, tudo o que você precisa é do seu telefone celular e do aplicativo, e está pronto para ir! A simplicidade do processo é semelhante a acender as luzes em nossas casas — é fácil e intuitivo.

O Muro de Berlim é um lembrete sombrio de um mundo dividido, onde um sistema prevaleceu sobre o outro. Foi um pedágio erguido para evitar a guerra, mas tornou-se o símbolo do aprofundamento do fosso entre o Oriente e o Ocidente. Hoje, ao nos aproximarmos de um futuro mais digital, devemos considerar o impacto potencial de novas mídias como as CBDCs. A teoria da mídia de Marshall McLuhan nos alerta que o meio molda e controla a escala e a forma de associação e ação humana. As CBDCs têm o potencial de transformar a maneira como pensamos sobre dinheiro, perturbar estruturas de poder estabelecidas e levantar preocupações significativas sobre privacidade e vigilância. É essencial que projetemos e implementemos as CBDCs de uma maneira justa e equitativa para evitar uma maior divisão e garantir que nos movamos em direção a um mundo, em vez de dois sistemas.

Nenhum comentário:

Postar um comentário