Paulo Roberto de Almeida

ECONOMIA, POLÍTICA

Paulo Guedes quer aumentar impostos dos mais ricos

Por Carlos Góes @goescarlos · Em 21/09/2018

Paulo Guedes, o economista-chefe da campanha de Jair Bolsonaro à Presidência da República, tem ideias radicais para a mudança do regime tributário. Ele ventilou ideias sobre um Imposto sobre Valor Agregado e um Imposto sobre Operações Financeiras para financiar a previdência. Além disso, Guedes fez a proposta de simplificar e unificar o imposto de renda de pessoas físicas e jurídicas para uma única alíquota: 20%.

As críticas dos adversários começaram a chover. A Redação da Carta Capital disse que a proposta criaria um “apartheid social”. Numa boa resenha crítica do plano econômico de Bolsonaro, Alexandre Andrada, do Intercept Brasil, afirma que “não é justo, nem moral, que os cidadãos paguem todos uma mesma alíquota de imposto”.

Essas reações, feitas de supetão, possivelmente não pararam para analisar qual seria o real impacto da medida. É esta análise que este artigo se dispõe a fazer. A planilha utilizada para os cálculos desse artigo pode ser baixada aqui.

Qual tipo de proposta de imposto de renda foi feita?

Paulo Guedes propôs simplificar o código tributário. No lugar de ter alíquotas que sobem à medida que as pessoas ganham mais dinheiro, todas as pessoas pagariam a mesma alíquota. Uma vantagem é que não seria necessário um software complicado para pagar o Imposto de Renda da Pessoa Física (IRPF). Em 10 segundos, você conseguiria fazê-lo. Você usaria seu celular, colocaria sua renda anual, a dedução padrão seria aplicada e pronto.

À primeira vista, uma alíquota única para todos pode parecer algo ruim, já que significa que, nominalmente, ricos iriam pagar menos e pobres iriam pagar mais sobre a renda tributável. Mas essa percepção é distorcida pelo desconhecimento sobre como funciona o sistema tributário brasileiro.

Quando pagamos IRPF, há uma série de itens que podem ser deduzidos do cálculo do imposto. Por exemplo, quando alguém gasta com saúde e educação privadas, isso é deduzido da base de cálculo do imposto de renda. O mesmo acontece com lucros e dividendos que já foram taxados no nível da empresa. Essas deduções específicas aumentam a complexidade do sistema tributário – e abrem a porta para lobistas. Sempre vai haver um setor específico que acha que merece uma dedução a mais.

Uma proposta nos moldes daquela feita por Guedes significaria a eliminação de todas essas deduções de itens específicos. Elas seriam substituídas por uma dedução simplificada da qual todos poderiam se utilizar. Isso importa porque a dedução itemizada é usufruida essencialmente por aqueles relativamente mais ricos. Quem paga escola e saúde privada e quem recebe lucros e dividendos no Brasil são quase sempre aqueles que estão nos 10% superiores da distribuição de renda.

Por isso, paradoxalmente, a proposta da equipe econômica de Bolsonaro, tido por muitos como de extrema direita, aumentaria os impostos principalmente dos mais ricos.

Quanto cada um pagaria no modelo similar ao proposto por Paulo Guedes?

As informações sobre a proposta são bem limitadas, já que ela não consta do Plano de Governo de Bolsonaro. Como não há detalhes específicos de quanto seria a dedução simplificada, aqui eu tenho que fazer uma presunção. A presunção que eu fiz é um modelo fiscalmente neutro – ou seja, no qual a arrecadação total não seria alterada.

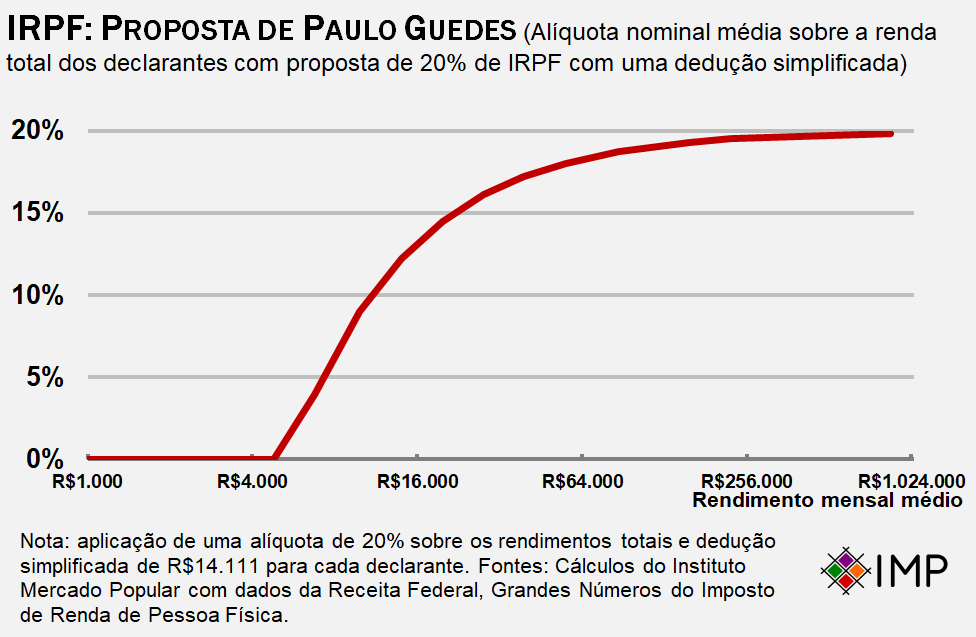

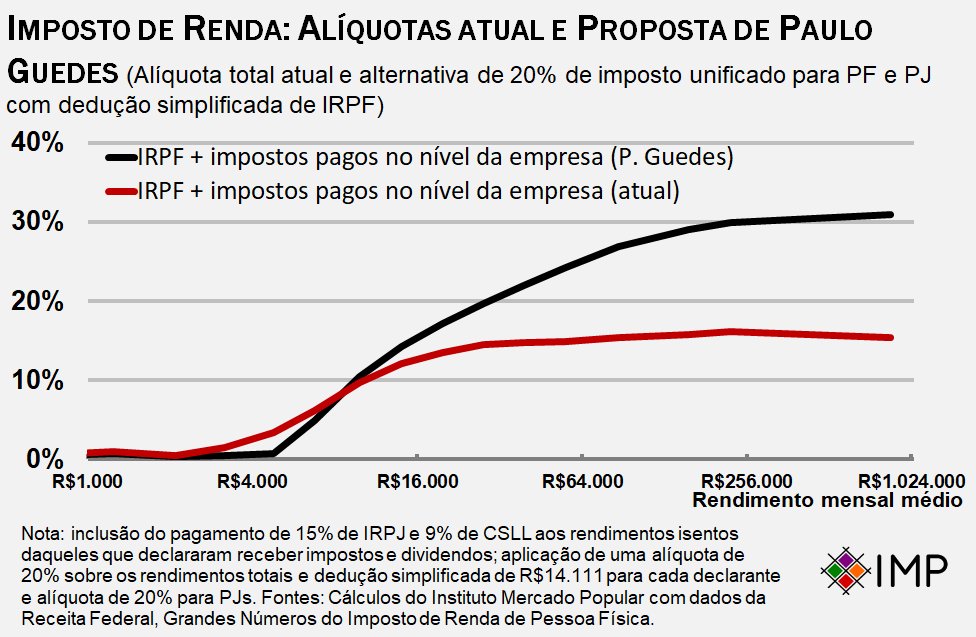

Para chegar nesse resultado, a dedução simplificada estimada seria de R$14.111 ao ano. Isso significa que todos estariam isentos de pagar impostos até esse limite de renda anual e qualquer renda que excedesse esse valor pagaria uma alíquota de 20%. Portanto, a alíquota média efetivamente paga (ou seja, o imposto pago sobre renda total) seria progressiva. Se você ganhasse menos que esse limite, não pagaria nada de imposto. Se ganhasse mais, a alíquota média iria progressivamente convergir para 20%. Veja abaixo.

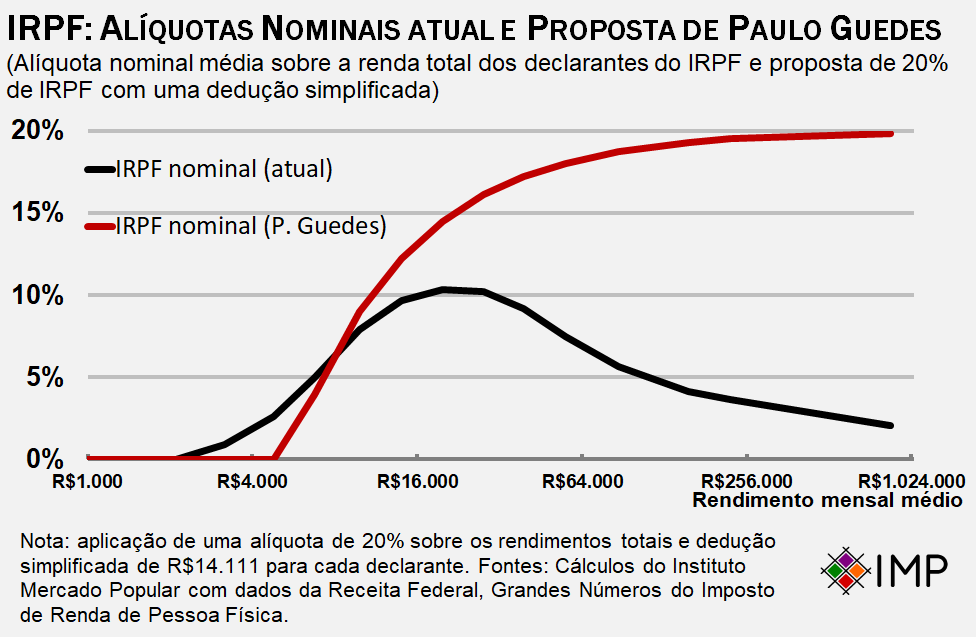

Como já mencionado, no modelo atual, existem diversas deduções e isenções itemizadas no Imposto de Renda. A maior parte dessas deduções beneficia aqueles que são relativamente mais ricos. Uma das mais importantes isenções é a da renda proveniente de lucros e dividendos. Essa renda não paga nenhum imposto na declaração de IRPF, somente no nível da firma (mais detalhes sobre isso abaixo). Por isso, na alíquota nominal do imposto de renda, há uma grande diferença, para os muito ricos, entre a proposta de Paulo Guedes e o modelo atual.

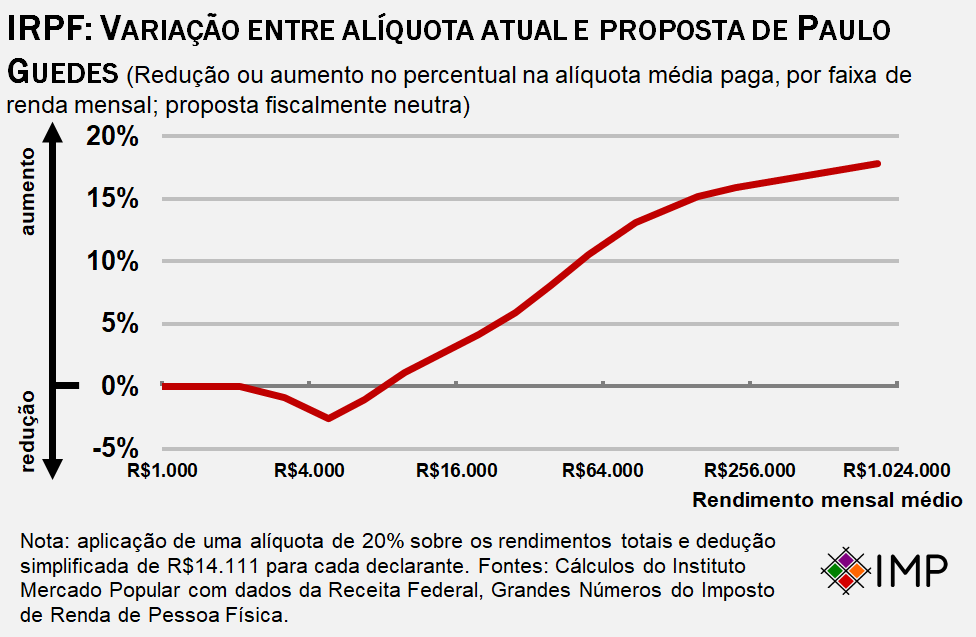

A variação entre as alíquotas nominais atuais e a proposta de Paulo Guedes é apresentada abaixo. Em média, para declarantes que ganham até R$9 mil por mês, a alíquota não muda ou é reduzida. Para os muito ricos, ela sobe muito.

A realidade sobre juros e dividendos

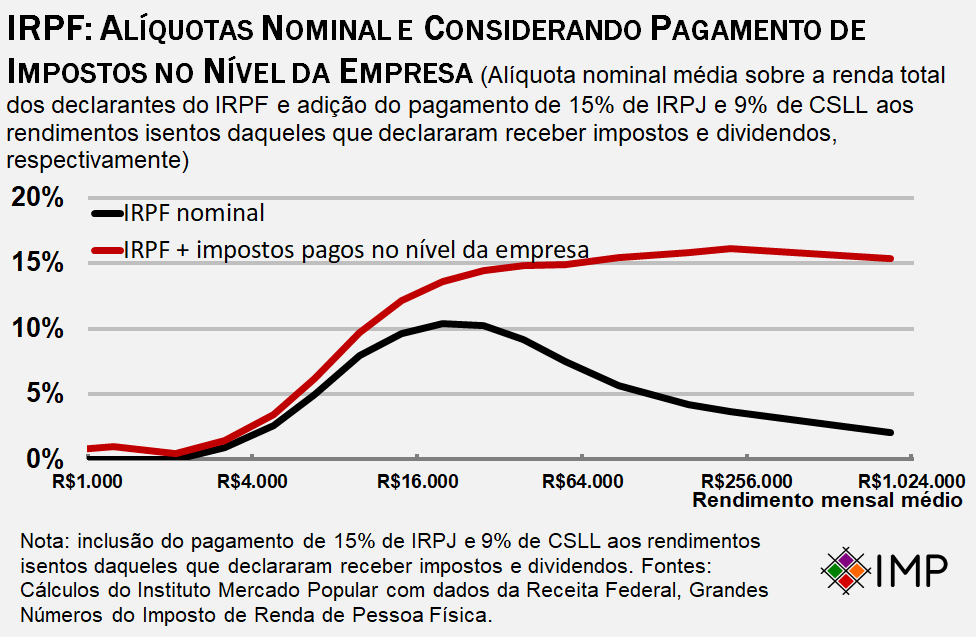

Uma das razões para que lucros e dividendos não sejam tributados no Imposto de Renda de Pessoa Física é o fato del já ter sido tributado no nível da empresa. O que isso significa? Lucros são o que sobra do resultado da empresa depois dela pagar todos os custos operacionais, de matéria prima, custos financeiros e, por fim, impostos sobre pessoa jurídica. Dividendos são, precisamente, a repartição desses lucros para os donos das empresas. Ou seja, a repartição de uma renda que já pagou imposto de renda (de pessoa jurídica).

Por isso, uma apresentação mais clara do imposto de renda pago pelos donos de empresas tem que levar em consideração essa tributação no nível da firma. Eu faço isso abaixo com uma estimativa. A maior parte das grandes empresas brasileiras paga 15% de Imposto de Renda de Pessoa Jurídica (IRPJ) de 9% de Contribuição Social sobre o Lucro Líquido (CSLL). [1]

Quando imputados esses impostos, a alíquota média paga pelos muito ricos sobe significativamente – de menos de 5% para cerca de 15%. Isso demonstra que o discurso simplista de que “lucros e dividendos não são tributados no Brasil” é falso. Ele são substancialmente tributados – mas no nível da empresa e não no nível individual.

O cenário completo: como ficaria a progressividade do modelo de Guedes?

Por último, podemos comparar o cenário atual, já imputados impostos no nível da firma, com a proposta de Paulo Guedes. Como já vimos, Guedes propõe um aumento significativo do imposto de renda nominal dos muito ricos – cobrando mais nas declarações individuais. Ao mesmo tempo, ele propõe uma redução nos impostos sobre Pessoa Jurídica. No lugar de pagar IRPJ mais CSLL (~24%), haveria um imposto corporativo de 20% – idêntico ao de pessoa física.

Colocando essas coisas juntas, podemos perceber que uma proposta nos moldes daquela feita por Paulo Guedes na verdade aumentaria significativamente a progressividade do imposto de renda brasileiro. A alíquota paga pelos super-ricos (aqueles que ganham mais de 320 salários mínimos por mês) praticamente dobraria – de cerca de 15% para cerca de 30%.

A variação continua similar à da alíquota nominal. Quem ganha menos de R$9,5 mil por mês tem redução na alíquota ou não é afetado. Quem ganha mais do que R$9,5 mil paga mais imposto de renda.

Conclusão

No momento atual, as reações a distintas propostas são quase sempre digeridas por meio de um filtro partidário pelos comentadores de política e economia no Brasil. Isso também valeu pro caso da proposta de Paulo Guedes. Uma análise mais profunda dela, contudo, demonstra que as análises de supetão estão enganadas.

Paradoxalmente, o modelo de imposto de renda do Posto Ipiranga do candidato tido por muitos como sendo de extrema direita aumenta a distribuição de renda e penaliza os mais ricos. Tão estranho quanto essa proposta ter surgido pela direita é a esquerda ter sido tão rápida a caracterizá-la como “anti-povo”. Na verdade, ela é tão ou mais progressista do que a maior parte das propostas de reforma tributária feita por candidatos de esquerda.

Notas de rodapé

[1] Isso é uma aproximação, pois há empresas que pagam menos e empresas que pagam mais que isso. Microempreendedores individuais quase não pagam impostos. Bancos pagam quase 40% de tributação.

Disclaimer acadêmico

Isso não é um paper acadêmico. A rápida análise aqui apresentada não é de equilíbrio geral. Ela também assume que a renda dos distintos segmentos se manteriam constantes com a mudança na política fiscal. Ela não tem o rigor de uma análise acadêmica. Ainda assim, penso que ela é mais profunda do que normalmente se faz na imprensa. A planilha utilizada para os cálculos desse artigo pode ser baixada aqui. Por favor nos contacte se você identificar qualquer erro.