Uma das tragédias brasileiras: o baixo investimento, o que gera baixas taxas de crescimento, ao lado dos ganhos medíocres de produtividade geral, ademais da má qualidade da educação de massa, da mediocridade geral das nossas elites, da corrupção política endêmica e da instabilidade jurídica animada até pelas cortes superiores. Não creio que o Brasil possa crescer vigorosamente no futuro previsível.

Investimento no Brasil tem pior década em 50 anos; taxa do país deve ser uma das menores do mundo em 2021

Levantamento da FGV mostra que taxa média de investimento foi de apenas 17,7% do PIB entre 2011 e 2020, bem abaixo dos picos de 21,9% dos anos anos 70 e 80.

Por Darlan Alvarenga, G1

Na média dos anos 2011-20, o indicador ficou em apenas 17,7% do PIB (Produto Interno Bruto), evidenciando as dificuldades orçamentárias do setor público e também a fraqueza dos gastos das empresas com máquinas e equipamentos, infraestrutura, construção e inovação.

O levantamento dos pesquisadores Juliana Trece e Claudio Considera, antecipado ao G1, mostra que a taxa de investimentos apresentou em 2020 uma pequena elevação, fechando o ano em 16,4%, contra 15,3% em 2019 – mas ainda distante do patamar de 2013 (20,9%) e da média de 21,9% dos anos anos 70 e 80.

Em meios às incertezas relacionadas à pandemia do coronavírus e com a situação fiscal do país, sobretudo o elevado endividamento do governo, a pesquisadora avalia que o "cenário não é animador", mas afirma que a reversão do atual quadro é fundamental "para que o PIB possa voltar a crescer a taxas mais robustas e com isso, possibilitar a redução da taxa de desemprego".

"Já estamos há 4 décadas em queda. Cada vez está diminuindo mais, e o Brasil nunca teve uma taxa de investimento alta como em outros países. Então isso é extremamente preocupante", afirma ao G1 Juliana Trece.

A economista explica que a elevação da taxa de investimento em 2020 foi uma espécie de falso positivo, uma vez que só ocorreu porque os investimentos medidos pela formação bruta de capital fixo (FBCF) tiveram uma queda menor do que a do PIB no ano passado: um recuo de 0,8% ante um tombo de 4,1% da economia brasileira.

A taxa de investimentos apura tudo o que se investe em máquinas, bens duráveis, aumento da capacidade produtiva, construção civil, infraestrutura, além de produtos de propriedade intelectual como pesquisa e desenvolvimento, software e banco de dados. O avanço deste componente do PIB é considerado fundamental para que o país consiga acelerar a retomada econômica e um crescimento mais sustentável e contínuo.

Países emergentes investem mais que o dobro do Brasil

O estudo mostra que os países emergentes investem mais que o dobro do Brasil e que a média dos países da América Latina e Caribe também tem sido superior à brasileira.

"Em termos de comparação internacional, a situação brasileira ainda não teve alteração significativa. Em 2020, aproximadamente 87% dos países do mundo apresentaram uma taxa de investimento maior que a do Brasil", destacam os autores.

Com base nas projeções do FMI para 2021, a pesquisadora aponta que 89% dos países do mundo (152 países dentro de uma amostra de 171 países) devem apresentar taxas de investimento maiores que o Brasil neste ano.

O FMI projeta uma taxa de investimento de 15,4% do PIB para o Brasil em 2021, de acordo com as estimativas divulgadas em abril, bem abaixo da média global (26,7%) e do índice médio das economistas emergentes (33,2%).

Na China, a previsão e de uma taxa de 43,7% do PIB. Na Índia, de 30,1%. Nos Estados Unidos, de 21,6%. Na América do Sul, o investimento deve chegar a 21,1% no Peru e a 20,1% no Chile. Até a Argentina, que também enfrenta há anos uma forte crise econômica, deve apresentar uma taxa maior que a do Brasil, com 16,9%.

Apenas 18 países possuem projeção de taxa de investimento menor ou igual à brasileira em 2021.

Veja abaixo a lista:

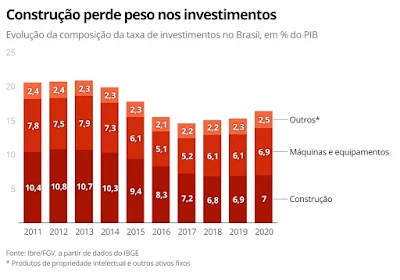

Construção perde peso nos investimentos

Na análise dos componentes da taxa de investimentos, o estudo mostra que o segmento que mais encolheu no país foi a construção, que inclui também as grandes obras de infraestrutura nas áreas de energia, transportes e saneamento.

Segundo o estudo, a forte redução da contribuição desse componente é a principal explicação para a contração da taxa de investimentos na última década.

A construção apresenta historicamente o maior peso nos investimentos; porém, esta representatividade vem encolhendo desde a virada do século, se aproximando dos investimentos em máquinas e equipamentos. Em 2020, praticamente não houve diferença entre os dois componentes.

Veja no gráfico abaixo:

"A construção as obras de infraestrutura estão em decadência há muito tempo e isso liga um alerta porque é um setor que emprega muita gente. Investir nesse segmento é importante não só para a atividade econômica mas também em termos de retomada do mercado de trabalho", afirma a pesquisadora.

Redução do investimento público

O encolhimento dos investimentos em construção e infraestrutura é explicado principalmente pelo colapso dos orçamentos governamentais e, por consequência, pela redução dos investimentos do setor público.

Levantamento recente do economista Manoel Pires, coordenador do Observatório de Política Fiscal do Ibre/FGV, mostrou que a taxa de investimentos públicos caiu quase que pela metade ao longo da última década, passando de 4,56 do PIB% em 2010, para 2,58% em 2020. Em 2017, atingiu a 1,75% (nível mais baixo já registrado no país) e em 2019 ficou em 1,95%.

Os investimentos diretos do governo federal representaram no ano passado apenas 0,23% do PIB, atingindo um nível próximos das mínimas registradas entre 2003 e 2004. As estatais federais contribuíram com 1,15%, seguidas pelos investimentos dos municípios (0,75%) e dos estados (0,45%).

"A tendência de gastos com investimentos no governo federal é preocupante, pois não parece haver nenhuma tendência de estabilização ou reversão da compressão iniciada em 2015 e que torna os desembolsos insuficientes para repor a depreciação do estoque da capital fixo público", avaliou Pires.

Investimento privado travado

Embora o país tenha ficado mais dependente da participação do setor privado, uma retomada da economia puxada pelo investimento privado, como defendida pelo ministro da Economia, Paulo Guedes, é vista como improvável ou insuficiente para acelerar o crescimento do Brasil.

"É uma sinuca de bico. Sabemos das dificuldades do setor público, mas o investimento privado também está bem travado dado o cenário de incerteza elevada, não só política e econômica, como também da pandemia. Acho muito difícil ter um investimento mais forte via o segmento privado", afirma Trece.

Ela destaca ainda que problemas estruturais que se arrastam há décadas, como a baixa produtividade brasileira e o histórico de instabilidade política e de recessões nas últimas décadas, também são fatores que afugentam investidores, sobretudo estrangeiros.

"Por que o investidor vai escolher investir aqui se ele pode investir em outro lugar que talvez vai dar mais segurança? Tem essa ideia de que as reformas vão ajudar. Acredito que pode ter sim um peso, mas não tem muito como pensar em reformas neste momento de pandemia. É por isso que o investimento público seria essencial, pelo menos de início, para dar um 'start' e tentar dar uma acelerada na economia", diz.

Perspectivas para 2021

Com base nos dados do Monitor do PIB da FGV, o estudo projeta que a taxa de investimentos ficou em 17,1% no 1º trimestre de 2021.

A economista destaca, porém, que o cenário para o ano ainda é de muita incerteza e que o ritmo de recuperação da economia e da melhora da confiança de empresários e consumidores irá depender muito do controle da pandemia.

"Vai depender muito realmente de como a economia evoluir e se ela vai só evoluir. Se a vacinação der uma acelerada e as pessoas voltarem a uma certa normalidade, e a atividade também, isso poderá influenciar numa recuperação mais rápida do PIB. Mas acredito que a taxa de investimento terá um ritmo ainda muito baixo", avalia Trece.

De acordo com a última pesquisa Focus do Banco Central, a média das projeções do mercado é de um crescimento de 3,45% para a economia brasileira em 2021. Na terça-feira, o Ministério da Economia elevou de 3,2% para 3,5% sua expectativa de alta para o PIB em 2021, citando o cenário global mais favorável e bons resultados da atividade brasileira no começo deste ano, a despeito do fim do auxílio emergencial.

"A manutenção da agenda de consolidação fiscal e das reformas estruturais possibilitarão que a continuidade da expansão econômica se mantenha, assim como a redução estrutural da taxa de juros e elevação da produtividade", avaliou o ministério.

Em 2020, a economia brasileira tombou 4,1%, registrando a maior contração desde o início da série histórica do IBGE, iniciada em 1996, o que levou o Brasil a sair da lista das 10 maiores economias do mundo.