Acredite quem quiser

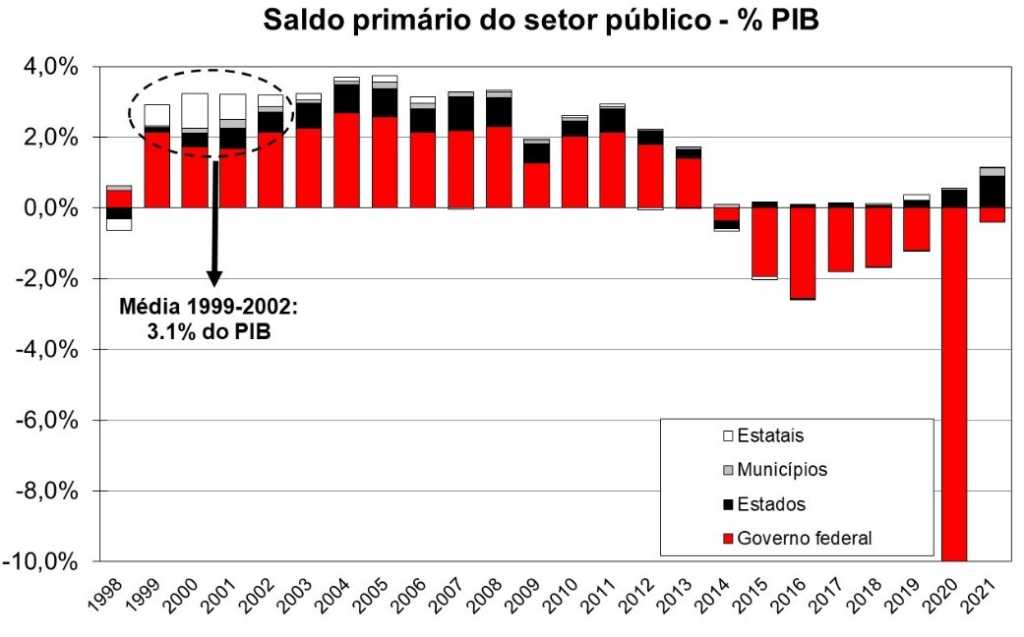

Nosso passado recente não bate com promessas de austeridade

Por Alexandre Schwartsman

Veja, 9/12/2023

Na semana passada, o STF, provocado pelo Ministério da Fazenda, decidiu que a emenda constitucional aprovada no fim de 2021, conhecida como “PEC dos precatórios”, estabelecendo, entre outras coisas, um limite para o pagamento de precatórios, é inconstitucional.

Por mais que me cause estranheza uma emenda constitucional ser inconstitucional (não sou jurista, embora saiba da existência das chamadas “cláusulas pétreas”), meu dever como economista é analisar o impacto dessa decisão não só sobre as contas públicas, mas principalmente sobre a forma como este país se organiza, ou melhor, como não se organiza.

Recapitulando, precatórios “são requisições de pagamentos expedidas pelo Judiciário para cobrar” de entes governamentais “valores devidos após condenação judicial definitiva”. Ao final de 2021, o então governo apresentou a proposta como maneira de “driblar” o teto de gastos e abrir espaço para elevar outras despesas, aumentando, assim acreditou, suas chances na eleição presidencial, movimento depois reforçado pela chamada “PEC Kamikaze” em 2022.

Os valores não pagos em 2022 e 2023 não desapareceram, é claro. Apenas foram varridos para debaixo do tapete e, como consequência, houve um forte acúmulo de pagamentos para os anos seguintes, no melhor estilo bola de neve.

A decisão do STF permite que a atual administração pague os valores atrasados, montante que se estima ao redor de 90-95 bilhões de reais (0,9% do PIB). Nesse sentido, nada a corrigir: o “pecado original” consistia no calote contra os credores do governo; saná-lo foi uma decisão correta.

Ao mesmo tempo o STF definiu que tais pagamentos (até 2026) não devem ser computados para fins da adequação do total de despesas ao limite criado pelo “novo arcabouço fiscal”. Da mesma forma, também não serão considerados para fins de aferição da meta de resultado primário. Isso, até onde entendo, não significa que precatórios quitados deixarão de ser contabilizados como despesas, nem que desapareçam das estatísticas de dívida pública. Parece ser adequado. Evita-se que o erro do passado contamine o desempenho, para fins legais, dos gastos federais.

Ainda assim, um pouco de reflexão nos leva a uma conclusão no mínimo esquisita. Havia uma regra para o gasto em 2021, “driblada” pela PEC original. Há uma regra para as despesas hoje, agora “driblada” pela decisão do STF. Muito embora ambas as intervenções possam ser consideradas legais, na prática diferentes governos conseguiram, por manobras distintas, gastar mais do que o originalmente permitido, seja pela legislação do teto de gastos, seja pelo “novo arcabouço fiscal”.

Isso, leitores, é puro “suco de Brasil”. Muito embora ambas as restrições tenham sido criadas por nós mesmos, conseguimos, com jeito e malemolência, gastar além dos limites.

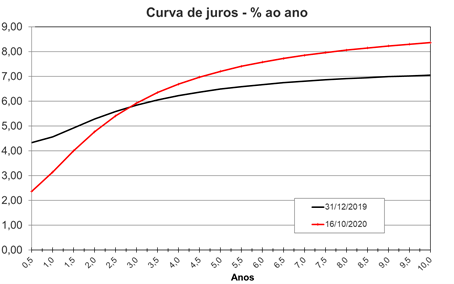

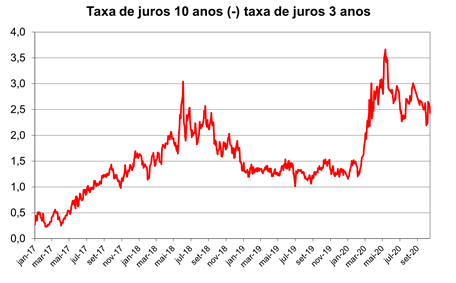

É possível dar qualquer verniz legal para isso. Não impede, porém, que despesas em excesso da receita resultem em elevação do endividamento, assim como taxas de juros mais altas do que as que prevaleceriam com gastos controlados.

Acredite quem quiser nas promessas de austeridade. Nosso desempenho em passado nada remoto conta uma história muito diferente.