Sumário

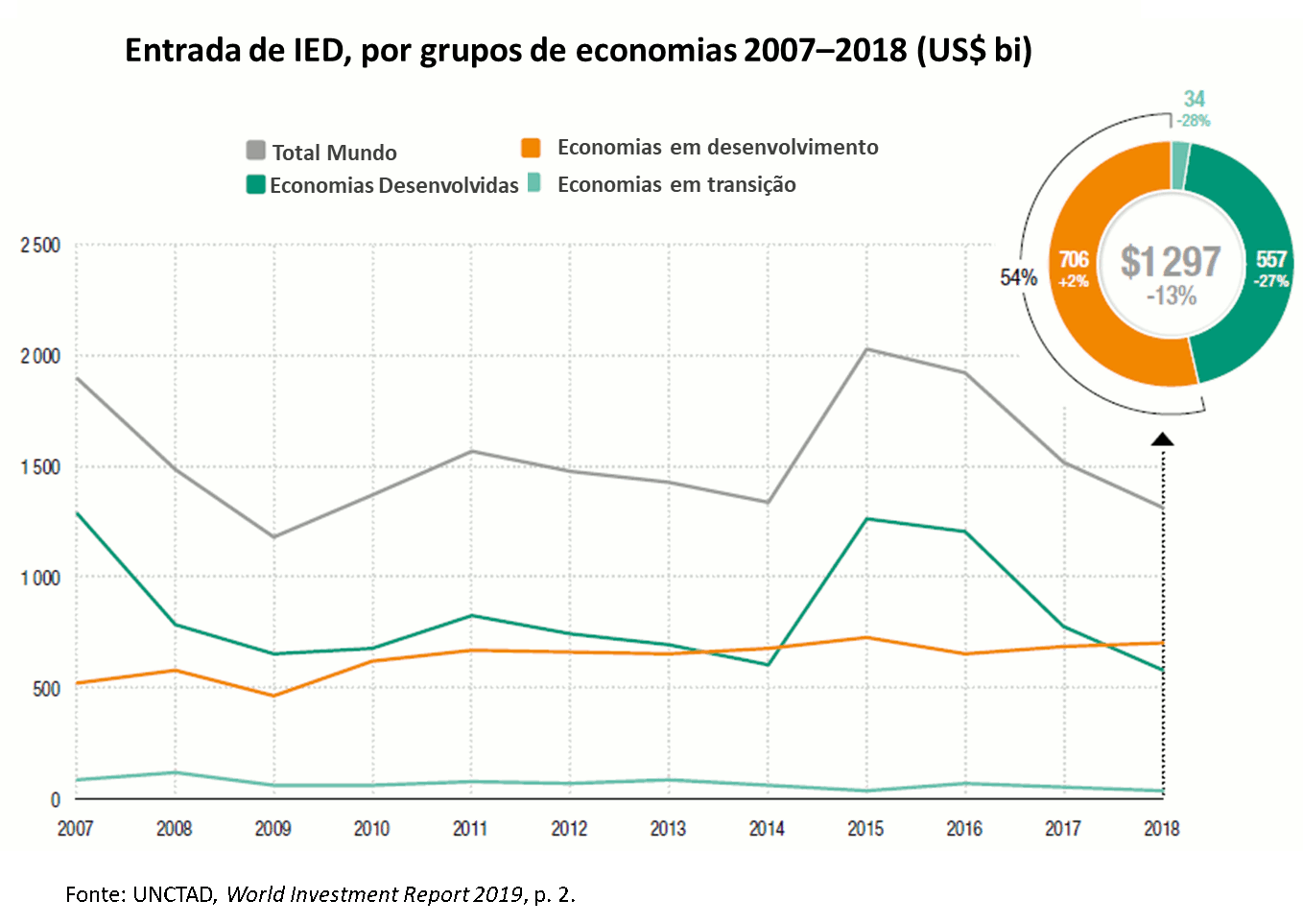

O mais recente relatório sobre investimentos mundiais da Conferência das Nações Unidas para o Comércio e Desenvolvimento (UNCTAD) mostra que em 2018 houve continuidade na queda nos fluxos de Investimento Estrangeiro Direto (IED). Esta tendência vem ocorrendo nos últimos anos e atingiu -13% na passagem de 2017 (US$ 1,5 trilhão) para 2018 (US$ 1,3 trilhão).

Em boa medida, este desempenho foi influenciado pela reforma fiscal acerca da repatriação de lucros implementadas pelos Estados Unidos no final de 2017. Entretanto, de acordo com a UNCTAD, mesmo desconsiderando esse efeito, a tendência de crescimento para os fluxos de IED mundial permanece modesta. Há uma década, o ritmo de crescimento girava em torno de +10% ao ano, atualmente fica abaixo de +1%.

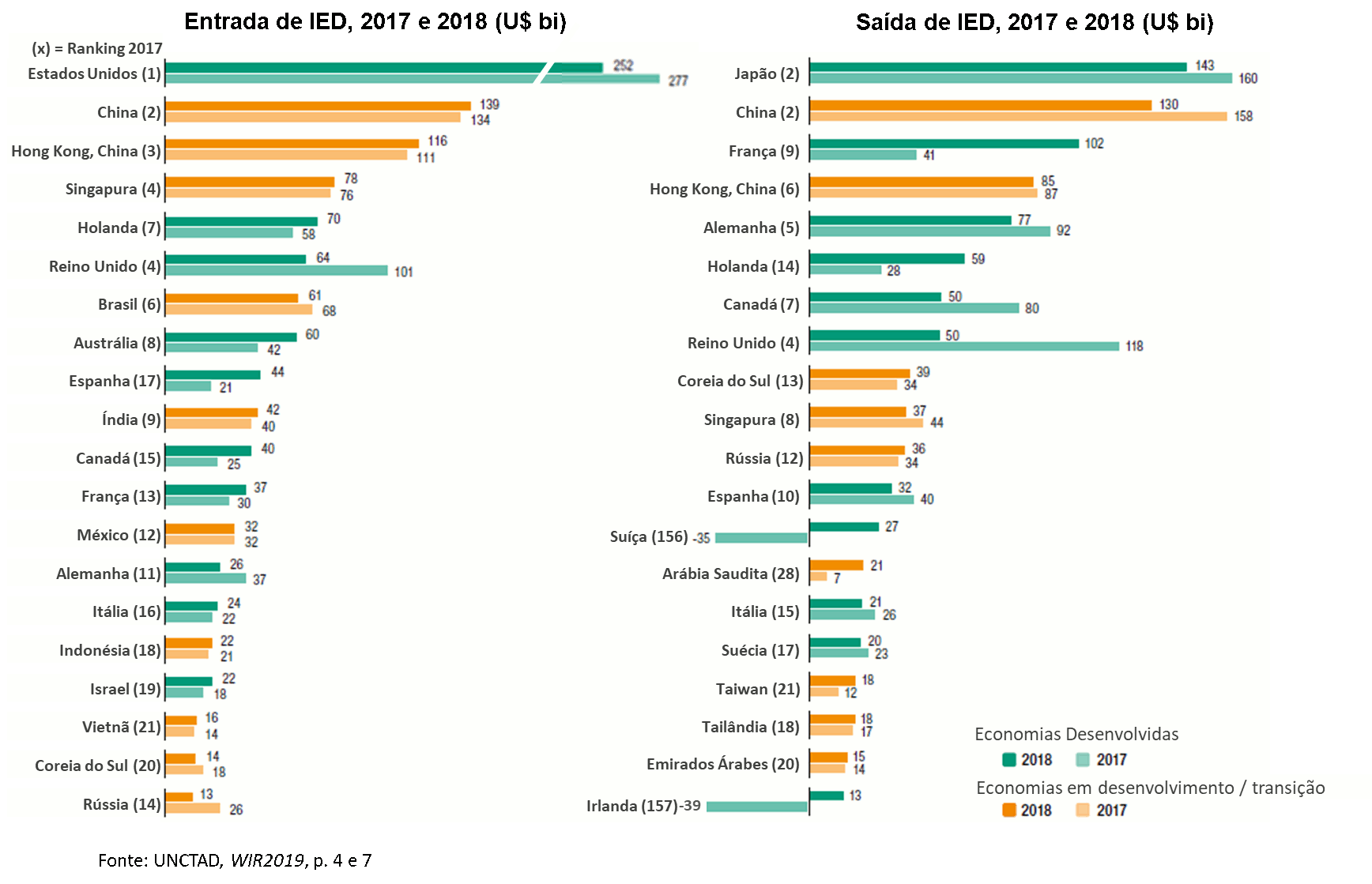

Os países que compuseram as três primeiras posições no ranking de entrada de IED em 2018 foram Estados Unidos (US$ 252 bilhões e -9% ante 2017), China (US$ 139 e +4% ante 2017) e Hong Kong (US$ 116 bilhões e +4% ante 2017), sem alterações em relação ao ranking do ano anterior. Em seguida, vêm Singapura, Holanda, Reino Unido e Brasil.

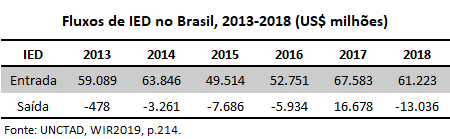

Em 2018, o Brasil caiu uma posição no ranking internacional de entrada de IED, ficando em 7º lugar. Isso porque registrou declínio de -9,4% em relação ao ano anterior, atingindo marca de US$ 61 bilhões. Como o país representou 42% das entradas da América Latina, a queda dos fluxos para o Brasil explica boa parte da retração de -5% da região como um todo.

No caso brasileiro, poucos setores apresentaram crescimento nos fluxos de IED. Os destaques couberam aos ramos extrativos (óleo, gás e mineração) e, na indústria de transformação, ao ramo de minerais não metálicos, cujo IED duplicou de valor em relação a 2017, e ao setor automotivo, que manteve a trajetória de crescimento apresentada nos últimos anos, atingindo nível recorde em 2018 (US$ 4,5 bilhões). Nos serviços, por sua vez, quem mais recebeu investimentos foram serviços financeiros e tecnologia de informação e comunicação (TIC).

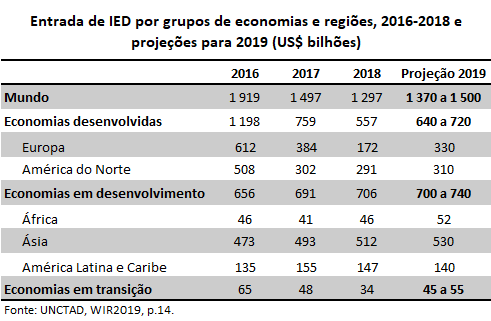

Com o crescimento da entrada de IED em países como China, Hong Kong, Vietnã, Índia, entre outros, a Ásia alavancou a participação do grupo de países em desenvolvimento, que chegou a 54% do total mundial. Em 2018, os asiáticos responderam por 72% do valor recebido pelos países em desenvolvimento, ou US$ 512 bilhões, seguida pela América Latina e Caribe (21%, US$ 147 bilhões) e África (7%, US$ 46 bilhões).

Os países desenvolvidos corresponderam com 43% do fluxo total de entradas de IED, queda de -27% em relação a 2017, atingindo US$ 557 bilhões (52% para América do Norte, 31% para Europa e 17% para os demais desenvolvidos). As economias em transição (Sudeste Europeu e Comunidade de Estados Independentes), por sua vez, representaram 3% do valor total, atingindo US$ 34 bilhões.

Com relação aos fluxos de saída de IED, os Estados Unidos deixaram de figurar na primeira posição (e no ranking dos 20 primeiros), já que apresentou fluxo negativo de US$ 64 bilhões devido ao efeito da repatriação de recursos após a reforma fiscal. O Japão passou para a primeira colocação, com US$ 143 bilhões, seguido por China e França.

Para 2019 é esperado aumento dos fluxos de investimento mundiais, passados os efeitos da reforma fiscal nos Estados Unidos, e um crescimento nos projetos greenfield. Porém a expectativa é de um crescimento modesto para cerca de US$ 1,5 trilhão, próximo ao patamar verificado em 2017 e abaixo da média dos últimos 10 anos.

O investimento estrangeiro direto em 2018 e as perspectivas para 2019

O recente relatório sobre investimentos mundiais da Conferência das Nações Unidas para o Comércio e Desenvolvimento (UNCTAD) mostra para 2018 uma continuidade na queda nos fluxos de Investimento Estrangeiro Direto (IED), movimento observado nos últimos anos. Neste ano, a queda nos fluxos de entrada foi de 13% (de US$1,5 trilhão em 2017 para US$1,3 trilhão em 2018). A expectativa de manutenção ou até crescimento foi frustrada principalmente pela repatriação em larga escala de ganhos acumulados no exterior das empresas nos Estados Unidos, em decorrência das reformas fiscais implementadas neste país ao final de 2017. Apesar da queda nos fluxos gerais de entrada, houve aumento significativo na movimentação de Fusões e Aquisições (F&A) internacionais (18% de crescimento, atingindo US$816 bilhões em 2018) e investimentos em projetos greenfield (aumento de 41%, atingindo US$981 bilhões).

Observando os dados de entrada de IED por região, as maiores quedas ocorreram nos países desenvolvidos e nas economias em transição, enquanto os investimentos em países em desenvolvimento cresceram 2%. Assim, a participação do IED neste grupo de países atingiu 54% do total mundial, versus 46% observado em 2017. Investimentos nos países asiáticos e africanos aumentaram em 4% e 11% respectivamente, atingindo 72% e 7% de participação, enquanto que o IED na América Latina apresentou redução de 6%, atingindo 21% de participação. No total, as economias em desenvolvimento somam US$ 706 bilhões fluxo de entradas de IED, com US$512 bilhões para Ásia, US$147 bilhões para América Latina e US$46 bilhões para África.

Segundo o relatório, mesmo desconsiderando as flutuações incentivadas pela reforma fiscal nos Estados Unidos e as grandes variações em F&A, a tendência de crescimento para os fluxos de IED mundial permanece modesta. Comparativamente, enquanto há uma década a tendência era de crescimento em torno de 10% ao ano, os dados mostram atualmente uma situação de estagnação com crescimento abaixo de 1%, o que deve afetar as projeções de fluxos de IED para os próximos anos.

A China continua sendo o maior receptor de recursos do grupo de países em desenvolvimento, atingindo US$139 bilhões, alta de 4% em relação a 2017. Fluxos para os países do Sudeste Asiático atingiram novo recorde (US$149 bilhões, alta de 3%) com destaque para Singapura (US$78 Bilhões), Indonésia (US$22 bilhões), Vietnã (US$16 bilhões) e Tailândia (US$11 bilhões), liderados por investimentos em particular nas áreas de finanças, comércio varejista e atacadista, incluindo economia digital (digital economy).

O aumento da entrada de recursos na África é explicado principalmente pela continuidade de investimentos concentrados na busca de recursos naturais e pelo crescimento do fluxo de IED na África do Sul (atingindo US$5,3 bilhões versus US$2 bilhões em 2017). Na América Latina e Caribe, apesar do aumento do IED em 2017, manteve-se a tendência de queda observada nos anos anteriores. Brasil e Colômbia lideram a redução no fluxo de entradas, enquanto na América Central o fluxo permaneceu estável.

Nos países desenvolvidos a entrada de IED atingiu, segundo relatório, o menor valor desde 2004, com queda de 27% versus 2017. A maior retração foi observada na Europa, que atingiu US$172 bilhões de entrada de IED, verificada uma redução de 55% versus o ano anterior. Importantes receptores de recursos como Irlanda e Suíça apresentaram valores negativos em 2018, de US$87 bilhões e US$66 bilhões respectivamente. Países que mais receberam recursos neste grupo foram Holanda (alta de 20% ante 2017 devido a F&A no setor de Químicos, atingindo US$70 bilhões em recursos), Reino Unido (US$64 bilhões em recursos, porém com queda de 36% ante 2017) e Espanha (que atingiu US$44 bilhões em recursos, mais que dobrando o valor observado no ano anterior, explicado por negociações nos setores imobiliário e de infraestrutura). Na América do Norte, mesmo o intenso movimento de F&A internacionais (que apresentaram alta de 21% em valor) não compensou a forte repatriação de recursos após a reforma fiscal de 2017 nos Estados Unidos. Neste país, a queda na entrada de recursos foi de 9%, atingindo US$252 bilhões.

O IED nas economias em transição manteve sua tendência de queda. A repatriação de recursos de empresas transnacionais com ativos na Rússia explica a maior parte do movimento, segundo relatório. Somente para esse país o fluxo reduziu de US$26 bilhões para US$13 bilhões (sendo a Rússia a maior economia e o maior receptor de IED do grupo de países em transição).

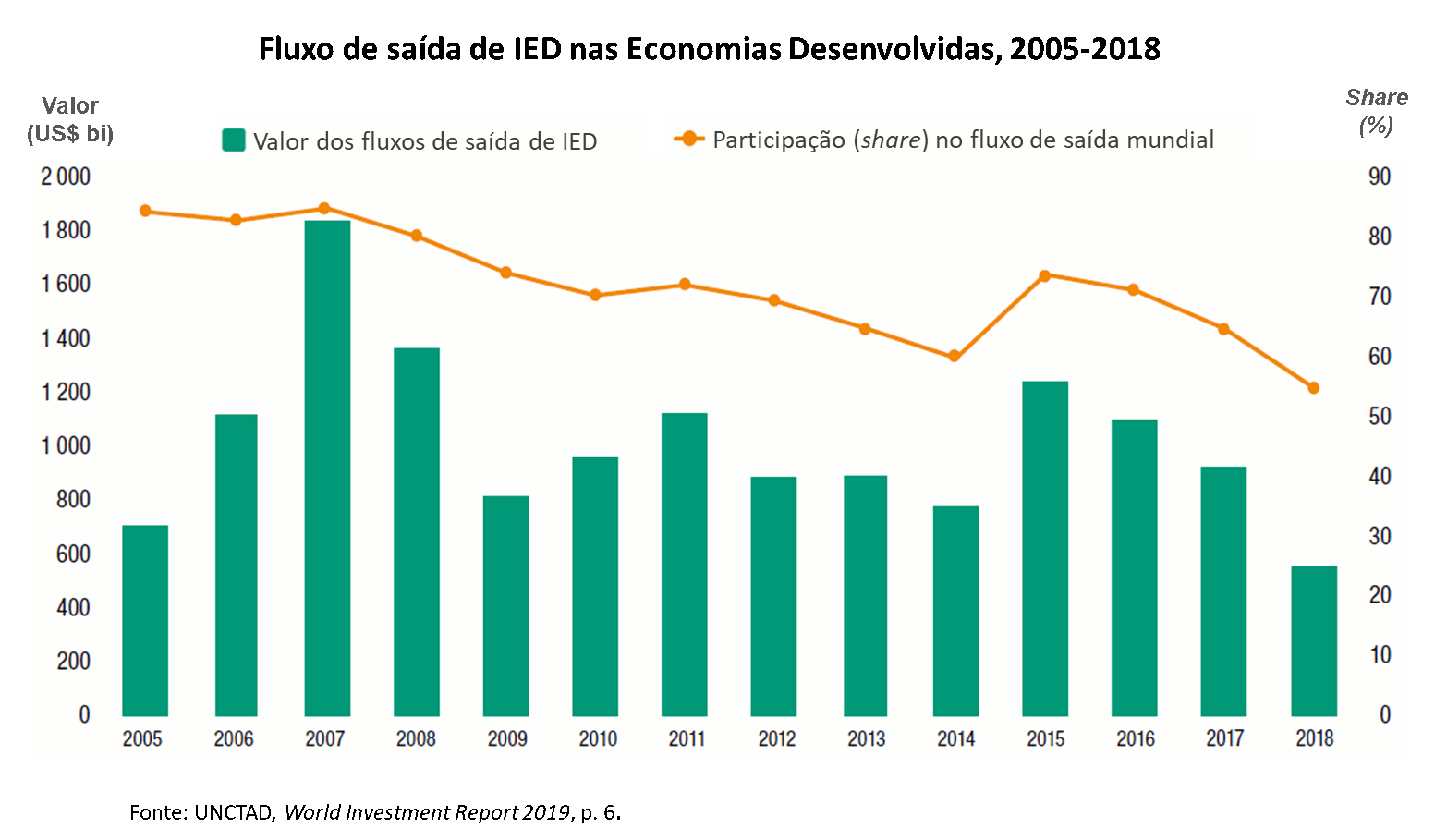

Observando os fluxos de saída de IED, as empresas multinacionais dos países desenvolvidos continuam reduzindo seus investimentos no exterior. Em 2018, a redução foi de 40%, para US$558 bilhões. Como resultado, a parcela deste grupo de países no valor global de saída caiu para 55%, menor valor já registrado. Este resultado é explicado não pela redução da intenção de investimento em si, mas pela intensa repatriação de resultados no exterior por empresas dos Estados Unidos, o que resultou em fluxos de saída negativos neste país. Em 2018, os fluxos de saída das multinacionais estadunidenses reinvestidos no exterior tiveram um resultado acumulado negativo de US$64 bilhões, comparados com os US$300 bilhões positivos observados em 2017. Esse fluxo por outro lado pode ter contribuído, segundo relatório, para o grande crescimento das F&A internacionais por parte de empresas estadunidenses, que atingiram recorde de US$253 bilhões. A maior parte desse movimento de F&A ocorreu no último trimestre de 2018, direcionados principalmente para a Europa (Reino Unido e Alemanha), Japão e Índia.

As empresas multinacionais europeias registraram fluxos de IED positivos, com aumento de 11% em relação a 2017, atingindo US$418 bilhões. As multinacionais francesas lideraram esses investimentos no exterior, atingindo US$102 bilhões em 2018. Por outro lado, recursos oriundos do Reino Unido apresentaram intensa redução, para US$50 bilhões, menos da metade dos US$118 bilhões registrados em 2017. Investimentos pelas empresas alemãs também apresentaram resultados inferiores a 2017 (queda de 16%, atingindo US$77 bilhões). Apesar fusão da Bayer com a Monsanto (o maior negócio registrado em 2018, de US$57 bilhões), fluxos negativos relacionados à liquidação de empréstimos intercompanycompensaram grande parte dos valores relativos à F&A.

As saídas de IED por parte dos países em desenvolvimento caíram 10% em 2018, atingindo US$418 bilhões. Investimentos oriundos de empresas chinesas explicam a maior parte desse movimento, registrando uma queda de 18% em relação a 2017, atingindo US$130 bilhões. Países do oeste asiático e oriente médio, por outro lado, apresentaram recordes históricos de investimentos em países no exterior, com destaque, segundo o relatório da UNCTAD, para empresas multinacionais da Arábia Saudita, Emirados Árabes e Turquia. O IED partindo da Arábia Saudita quase triplicou em 2018, atingindo US$21 bilhões, principalmente nos setores de tecnologia, finanças e infraestrutura, enquanto multinacionais da Turquia tem aumentado seus investimentos na África.

As empresas multinacionais latino-americanas apresentaram redução recorde dos investimentos no exterior, principalmente explicados pela grande redução dos fluxos vindos do Brasil e Chile. Destaque positivo fica para as empresas multinacionais mexicanas, que aumentaram seu fluxo de investimentos no exterior para US$6,9 bilhões (alta de 68%). Nas economias em transição (em que a Rússia representa 95% dos fluxos de saída de investimentos), o valor de 2018 permaneceu inalterado em relação a 2017, em US$38 bilhões. O fluxo de saída de empresas africanas reduziu 26% em relação a 2017, atingindo US$9,8 bilhões, principalmente com a redução dos investimentos oriundos da África do Sul (-38%, para US$4,6 bilhões)

Ranking do IED em 2018

Os Estados Unidos mantiveram-se em primeiro lugar no ranking de entrada de IED, com US$252 bilhões, apesar da queda de 9% em relação a 2017. As três primeiras posições do ranking permaneceram inalteradas, sendo que China (2ª posição) e Hong Kong (3ª posição) apresentaram aumento do fluxo de entrada em relação ao ano anterior. Entre os 20 países que mais receberam IED, os que mais avançaram posições no ranking foram Espanha (ganhando 8 posições, da 17ª para 9ª posição), Canadá (4 posições, de 15º para 11º) e Vietnã (3 posições, de 21º para 18º). Demais países que avançaram no ranking foram Singapura, Holanda, França, Itália, Indonésia, Israel e Coreia do Sul.

Rússia, Alemanha e Reino Unido foram os países que mais perderam posições entre os 20 maiores, com destaque para a Rússia, saindo da 14ª para a 20ª posição. O Brasil perdeu uma posição no ranking, saindo da 6ª para a 7ª posição. Demais países que tiveram redução nas suas posições no ranking foram Índia e México.

No ranking de saídas de IED, os Estados Unidos não figuraram mais entre os 20 primeiros, em consequência da repatriação de recursos no exterior em consequência da reforma fiscal. Sendo assim, o Japão passou a ter o maior fluxo de saídas de IED (apesar da queda de 11% no valor em relação a 2017, atingindo US$143 bilhões), seguido pela China (a qual também apresentou queda nas saídas de IED, atingindo US$130 bilhões) e França (este país com expressivo aumento de 148%, para US$102 bilhões). Outros destaques positivos ficam com Irlanda e Suíça, os quais passaram a figurar entre as 20 primeiras colocações dado que deixaram de ter fluxos negativos apresentados em 2017, e Arábia Saudita que subiu 14 posições no ranking (da 28ª para 14ª posição). Demais países que ganharam posições foram Hong Kong, Holanda, Coreia do Sul, Rússia, Suécia, Taiwan e Emirados Árabes. Os países que perderam posições no ranking foram Reino Unido e Espanha. Canadá, Itália e Tailândia ficaram com suas posições no ranking inalteradas.

IED por setor e tipos

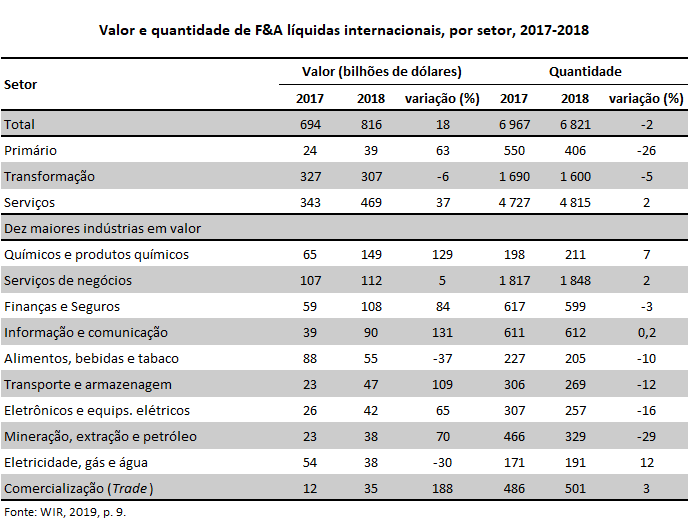

Em 2018 os valores relativos a operações de Fusões e Aquisições (F&A) e investimentos em projetos greenfield voltaram a crescer, em contrapartida à queda apresentada em 2017. Operações de F&A apresentaram crescimento de 18% em 2018 em relação ao ano anterior, atingindo US$816 bilhões. Em quantidade de operações, houve uma ligeira redução nas F&A, mantendo um volume de cerca de 7.000 operações. O setor que mais demandou recursos foi o de Serviços, atingindo US$469 bilhões em 2018, 37% de crescimento em relação a 2017, com aproximadamente 4.800 operações. Por outro lado, a indústria de transformação como um todo apresentou queda no valor de F&A de 6% ante 2017, atingindo US$307 bilhões. O setor primário apresentou crescimento de 63%, atingindo US$39 bilhões. Entre as 10 indústrias que mais tiveram recursos direcionados para F&A destacam-se Químicos, com aumento de 129% em relação a 2017, atingindo US$149 bilhões. Este setor inclui as grandes transações envolvendo a fusão da Bayer (Alemanha) com Monsanto (Estados Unidos), avaliada em US$57 bilhões, e da Praxair (Estados Unidos) com a Linde (Alemanha), avaliada em US$32 bilhões. Serviços (US$112 bilhões) e Finanças (US$108 bilhões) figuram em 2º e 3º maiores receptores de recursos.

Os piores desempenhos entre as 10 maiores indústrias ficaram com Alimentos, bebidas e tabaco (queda de 37%, atingindo US$55 bilhões) e Eletricidade, gás e água, (queda de 30%, atingindo US$38 bilhões). Observando as movimentações por país, o principal crescimento em F&A ocorreu nas economias desenvolvidas, com aumento de 21% atingindo US$689 bilhões, decorrente do aumento apresentado nos Estados Unidos (potencialmente em decorrência da repatriação de recursos após reforma fiscal anunciada em 2017). Nas economias em desenvolvimento e em transição, o valor permaneceu estável frente ao ano anterior, em US$127 bilhões.

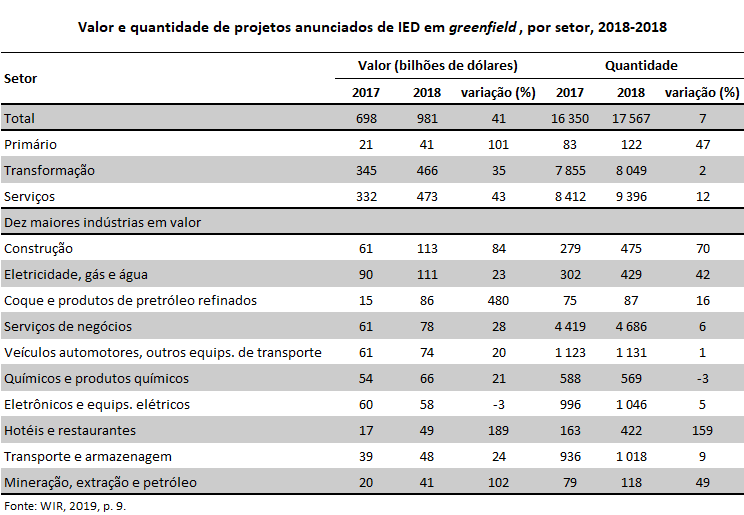

Projetos anunciados de investimentos greenfield apresentaram crescimento expressivo de 41%, atingindo US$981 bilhões, alcançando cerca de 17.500 operações anunciadas. Os investimentos ficaram divididos entre os setores de transformação (US$466 bilhões, 35% de crescimento) e Serviços (US$473 bilhões, 43% de crescimento), com uma pequena parcela no setor primário (US$41 bilhões), ainda que este último tenha dobrado o valor total de investimentos anunciados. As indústrias com maior destaque foram as de Construção (US$113 bilhões, 84% de crescimento), Eletricidade, gás e água (US$111 bilhões, 23% de crescimento), e Coque e produtos de petróleo refinados (US$86 bilhões, cerca de 6 vezes o valor anunciado em 2017). A única indústria que apresentou redução entre os 10 maiores fluxos foi Eletrônicos e equipamentos elétricos (queda de 3% em relação a 2017, atingindo US$58 bilhões).

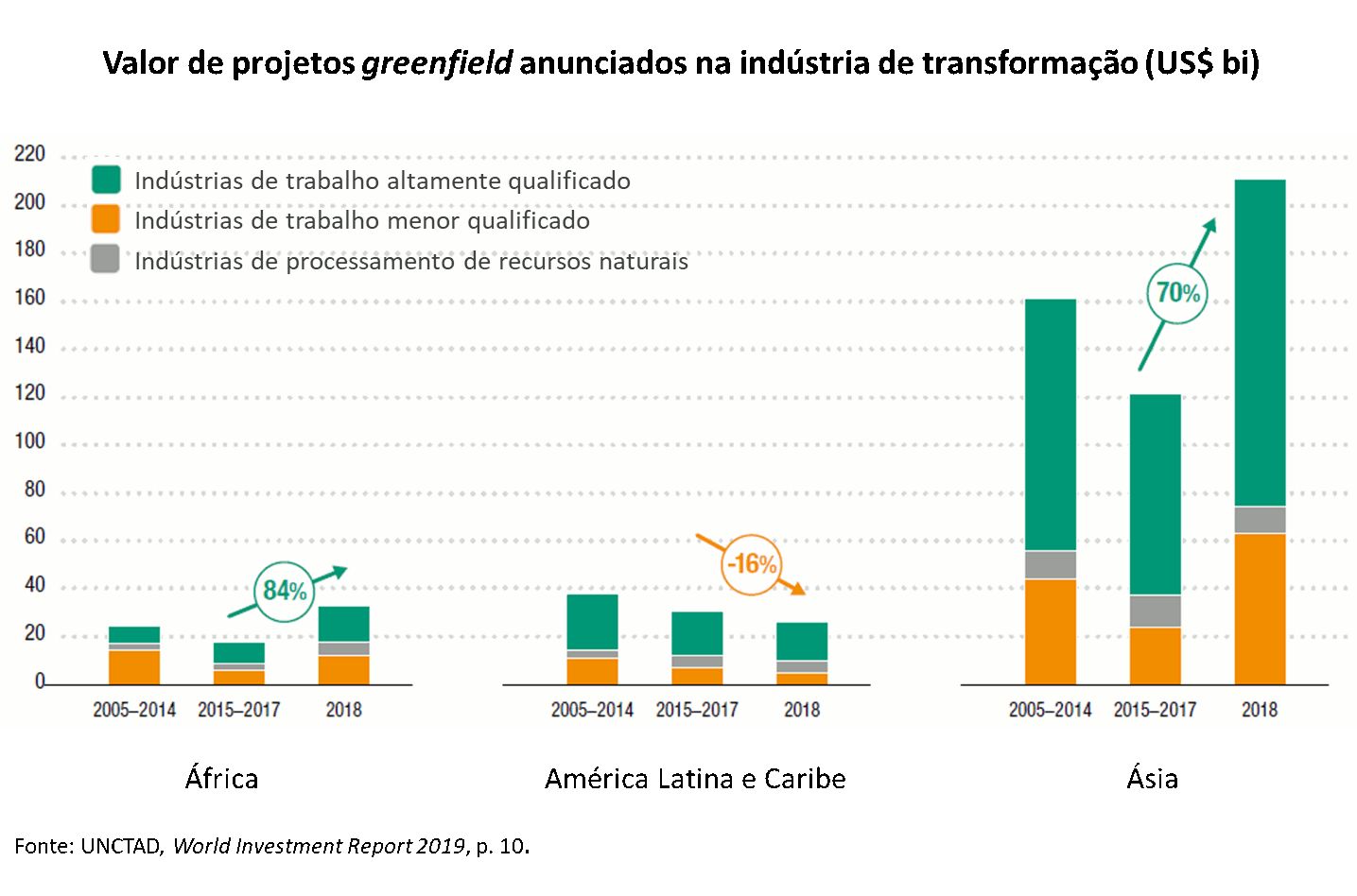

Projetos greenfield em países em desenvolvimento – importante indicador de desenvolvimento econômico – mantiveram-se na sua maior parte concentrados na Ásia, região que apresentou crescimento de 70% em 2018 quando comparado com a média do triênio 2015-2017. Os dois maiores projetos anunciados no ano encontram-se na China, com investimentos de US$10 bilhões anunciados pela Bayer (Alemanha) na produção de químicos e de US$7 bilhões anunciados pela ExxonMobil (Estados Unidos) na produção de etileno. Na América Latina e Caribe, por sua vez, houve redução de 16% nos projetos anunciados de greenfield para o mesmo período. Projetos anunciados na África alcançaram valor superior aos na América Latina, com crescimento de 84% no período.

IED no Brasil

O decréscimo do fluxo de investimento para o Brasil explica uma grande parte do declínio de investimentos na América Latina, uma vez que o país representa 42% do fluxo total de investimentos para a região. Houve redução de 9,4% no fluxo de investimentos para o país, atingindo US$61,2 bilhões. Poucas indústrias apresentaram crescimento nos fluxos de IED, com destaque para os setores extrativos (óleo, gás e mineração). Na indústria de transformação, o IED em minerais não metálicos duplicou de valor, e o setor automotivo manteve a trajetória de crescimento apresentada nos últimos anos, atingindo nível recorde de US$4,5 bilhões.

No setor de serviços, fluxos positivos em Tecnologia de Informação e Comunicação (TIC) e em serviços financeiros atingiram US$2 bilhões e US$3,5 bilhões respectivamente, o dobro do valor apresentado em 2017. Por outro lado, apenas seis aquisições por empresas chinesas ocorreram no país, contra 12 realizadas em 2017, e apenas duas com valor superior a US$1 bilhão (a compra pela State Grid da parcela minoritária remanescente da CPFL Energia e a compra pela Sygenta da Nidera Sementes Ltda). Segundo a UNCTAD, investidores estrangeiros (diretos) ainda aguardam sinais mais claros da condução da política econômica e da agenda de reformas.

Nenhum comentário:

Postar um comentário